Маркетинг цілісного хай-тек продукту при виході на ранній фінансовий ринок

Будь-який хай-тек (високотехнологічний) продукт проходить цикл життя прийняття технології. На кожному етапі домінують свої типи споживачів: ентузіасти, провидці, рання більшість, пізніше більшість, «телепні». У даній статті ми торкнемося тільки етапу виходу цілісного продукту на ранній ринок, а отже як саме впливати та взаємодіяти з ентузіастами та провидцями – яскравими представниками раннього ринку.

Термінологія

Але спочатку нумо розберімося з термінологією. У даній статті я буду користуватися термінологією Джефрі Мура, автора книги «Долаючи прірву».

Цілісний продукт – це повністю сконфігуроване рішення, яке включає весь набір товарів і послуг, необхідних даному сегменту ринку. Наприклад, є автоматизовані скорингові системи (системи дають можливість оцінити кредитні ризики по кожному позичальнику). Вони можуть застосовуватися в:

- банківській сфері для точної оцінки позичальника на кредитоспроможність (Plug-n-Score Modeler),

- страховій сфері для підбору оптимальних параметрів страхування (Scorto InsuSafe)

- інших сферах.

Це не цілісні продукти, тому що не охоплюють весь цикл роботи страхової компанії або банку. Прикладом цілісного продукту є Turnkey Lender – хмарна система, яка охоплює весь цикл онлайн-кредитування, від подачі заявки до складання і моніторингу портфеля.

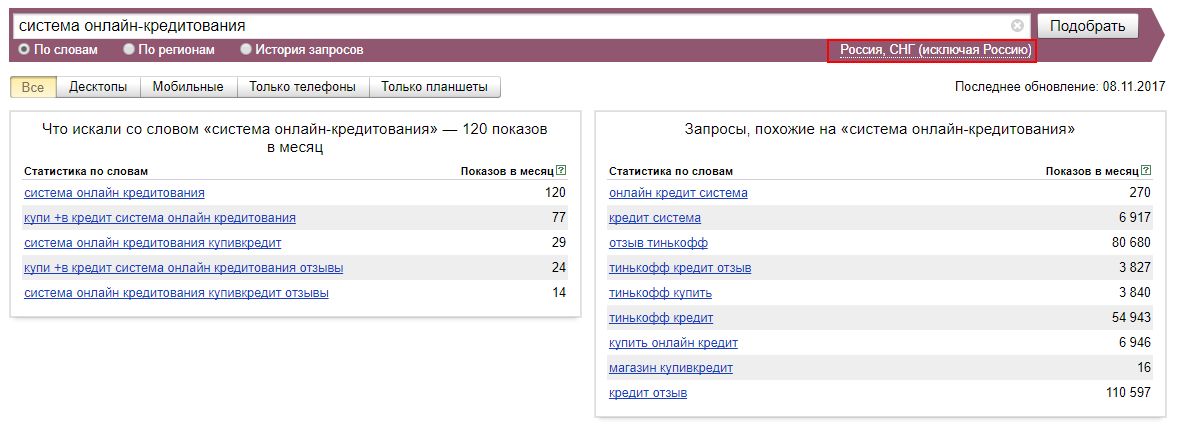

Ймовірно, Ви вже знаєте, що таке ранній ринок. Яскравий приклад раннього ринку в фінансовій сфері – поява криптовалюта і найзнаменитішої з них – біткоіни (BTC). Якщо зробити найпростіше дослідження і подивитися, наскільки відомі користувачам системи онлайн-кредитування, то побачимо таку статистику по країнах СНД і Росії:

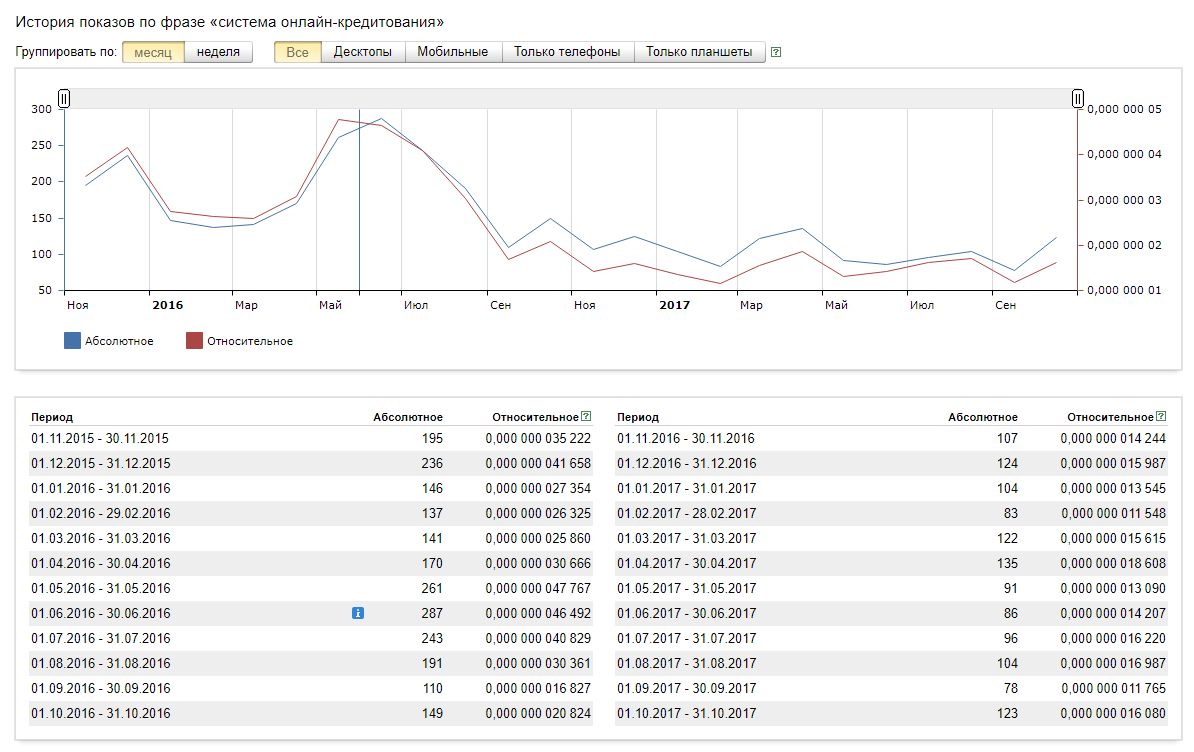

Також можемо подивитися історію запитів за рік.

Отже, це новий напрямок, нова технологія, яка відома не всім. Видно перспективу зростання ринку. На Заході це вже розвивається ринок, тому онлайн-кредитування застосуються не тільки в банківській сфері, але навіть приватними підприємцями (інтернет-магазини або «кредити до зарплати»).

Коментар Марка Віссера, директор Scorto: «Протягом багатьох років ми обслуговуємо фінансові організації різних розмірів по всьому світу, і останнім часом спостерігали швидкозростаючу тенденцію online-кредитування. Компанії шукають простіші та економічно ефективні рішення для своїх потреб в галузі управління кредитуванням ».

Цільова аудиторія раннього ринку

Хто цільова аудиторія на ранньому ринку? Хто вводить такий запит в пошукових системах? Головними учасниками раннього ринку є технологічні ентузіасти або новатори та провидці.

Ентузіастів цікавить в першу чергу технологічність. Вони люблять все нове, навіть якщо не розуміють, де це можна ефективно застосовувати. Яскравим представником цього типу покупців є Доктор Браун з «Назад в майбутнє».

Провидці – ті, хто вловлюють тренд і можуть передбачити розвиток технології. Наприклад, Генрі Форд, який почав використовувати конвеєрне виробництво автомобілів для того, щоб машину могла собі дозволити кожна сім’я, виступив як провидець.

У російській мові навіть є узагальнене позначення цих двох типів споживачів – «гіки» – люди надмірно захоплені технологіями.

Які якості хай-тек продукту важливі для даних представників раннього ринку? Як Ви вже зрозуміли, це продуктоорієнтована цільова аудиторія. Нижче я привожу характеристики, які слід враховувати у своєму позиціонуванні та маркетингової стратегії. Для пояснення буду використовувати приклади обраного мною продукту.

Характеристики продукту, важливі для раннього ринку

1. Швидкість

Приклади:

- за допомогою Turnkey Lender кредитний бізнес буде готовий до роботи в найкоротші терміни;

- готовність до експлуатації відразу після покупки;

- підвищення швидкості і якості обслуговування клієнтів;

- миттєва оцінка позичальника завдяки вбудованій скорингової карти (частина методики оцінки кредитоспроможності).

2. Простота у використанні

Приклади:

- простота в установці та використанні;

- керуйте кредитною політикою за допомогою настроюваних правил прийняття рішень;

- не вимагає ніяких спеціальних навичок.

3. Архітектура

Система складається з двох функціональних блоків:

Онлайн-інтерфейс для позичальника з функціональністю щодо заповнення та відправки заявок на кредит, управління особистими даними, відстеження статусу заявки, погашення кредиту через робочий кабінет.

Модулі для кредитора: автоматизація внутрішніх і зовнішніх процесів організації: від створення та обробки онлайн і офлайн заявок кредитними фахівцями до стягнення боргів.

Можливість використовувати тільки ті функції, які необхідні.

4. Ціна

Щомісячна абонентська плата тільки за фактично використовуються модулі.

5. Унікальна функціональність

- Інтеграція з Бюро кредитних історій (БКІ), платіжними системами та іншими сервісами.

- Інтегрована скорингова карта.

- Система має модульну структуру, доступ надається в залежності від виконуваної функції.

- Прийом онлайн і офлайн заявок на кредит (кредитний інспектор),

- Ухвалення рішення про видачу – перегляд рекомендацій системи за заявкою з можливістю скасувати автоматичне рішення, якщо це необхідно (андеррайтер).

- Супровід кредиту через систему управління взаємовідносинами з клієнтами (CRM).

- Стягнення боргів – контроль якості виконання позичальником кредитних зобов’язань (повідомлення системи при порушеннях платіжної дисципліни).

- Запис історії спілкування з клієнтами, планування дій співробітників і т.д.

- Всебічна звітність про роботу організації.

Використовуючи дані посили у своїй маркетинговій активності Ви достукаєтеся до сердець свій цільової аудиторії – новаторів і провидців.

Експерт в області інтернет-маркетингу. Керівник маркетингового агентства MAVR.

Бізнес-ступінь “Майстер ділового адміністрування” (MBA).